企业与关联方发生交易,

满足一定条件的,

不要忘记还要提供关联交易的同期资料哦~

同期资料通过披露企业组织架构、关联交易情况、与关联业务往来有关的价格、费用的制定标准、计算方法和说明等信息,通过可比性分析,说明企业关联交易是否符合独立交易原则。

一、同期资料包括什么?

同期资料包括主体文档、本地文档和特殊事项文档。企业仅与境内关联方发生关联交易的,可以不准备主体文档、本地文档和特殊事项文档。

符合下列条件之一的企业,

应当准备主体文档

1.年度发生跨境关联交易,且合并该企业财务报表的最终控股企业所属企业集团已准备主体文档。

2.年度关联交易总额超过10亿元。

年度关联交易金额符合下列条件之一的企业,应当准备本地文档

1.有形资产所有权转让金额(来料加工业务按照年度进出口报关价格计算)超过2亿元。

2.金融资产转让金额超过1亿元。

3.无形资产所有权转让金额超过1亿元。

4.其他关联交易金额合计超过4000万元。

另外,根据《关于发布<特别纳税调查调整及相互协商程序管理办法>的公告》(国家税务总局2017年第6号公告)第二十八条,企业为境外关联方从事来料加工或者进料加工等单一生产业务,或者从事分销、合约研发业务,原则上应当保持合理的利润水平。上述企业如出现亏损,无论是否达到上述同期资料准备标准,均应当就亏损年度准备同期资料本地文档。

特殊事项文档包括成本分摊协议特殊事项文档和资本弱化特殊事项文档

1.企业签订或者执行成本分摊协议的,应当准备成本分摊协议特殊事项文档。

2.企业关联债资比例超过标准比例需要说明符合独立交易原则的,应当准备资本弱化特殊事项文档。

二、同期资料什么时候需要准备?

主体文档应当在企业集团最终控股企业会计年度终了之日起12个月内准备完毕。

本地文档和特殊事项文档应当在关联交易发生年度次年6月30日之前准备完毕。

同期资料应当自税务机关要求之日起30日内提供。

三、如何提交同期资料?

01、

纳税人登录电子税务局,点击“我要办税” →“税费申报及缴纳” →“申报信息辅助报告”→“特别纳税调整”,进入申请界面。

02、

点击“下一步”进入数据采集界面,纳税可手动选择同期资料类型(主体文档、本地文档、特殊事项文档),填写经办人相关信息。

03、

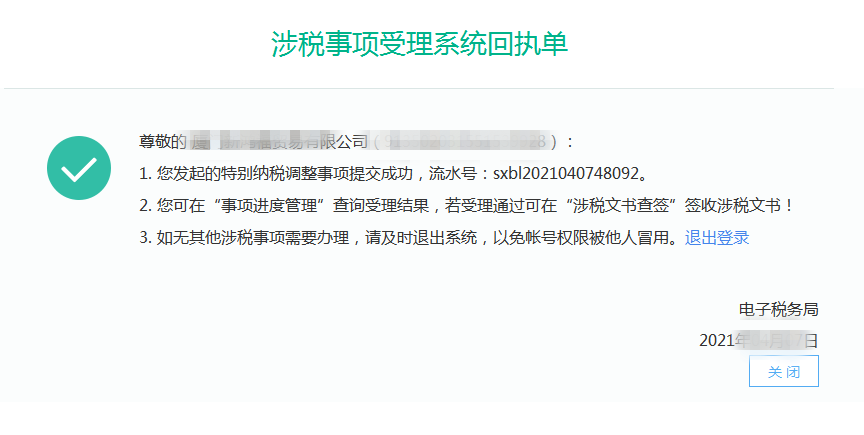

点击“附送资料”可直接上传同期资料电子文档,上传完成后点击提交即可。

04、

提交后可以在“事项进度管理”中查询受理结果。