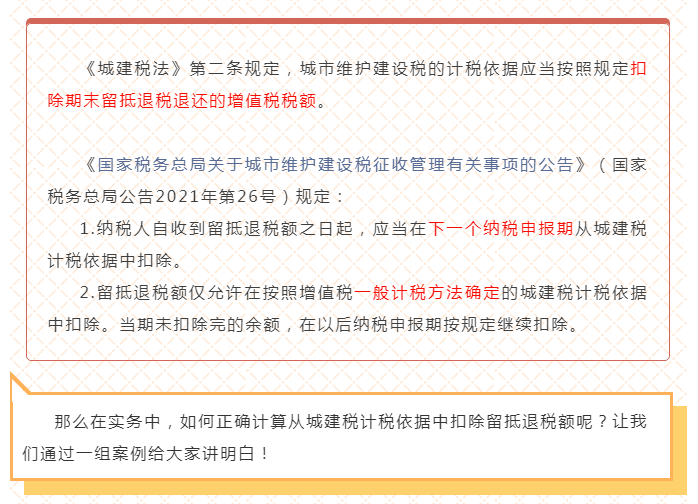

2020年8月11日,十三届全国人大常委会第二十一次会议表决通过《中华人民共和国城市维护建设税法》(以下简称《城建税法》),自2021年9月1日起施行,1985年2月8日国务院发布的《中华人民共和国城市维护建设税暂行条例》同时废止。

案例1

假设某市区甲企业为增值税一般纳税人(城建税税率7%),2021年9月增值税销项税额100万元,对应的可抵扣的进项税额为40万元,9月收到增值税留抵退税额20万元,那么甲企业在10月申报期应申报的城建税如何计算?

计算方法:

应纳增值税=100-40=60万元

扣除留抵退税后的城建税的计税依据是:60-20=40万元

应纳城建税=40*7%=2.8万元

案例2

假设某市某县乙企业为增值税一般纳税人(城建税税率5%),2021年9月应纳增值税100万元,其中按照一般计税方法70万元,按照简易计税方法30万元,9月收到增值税留抵退税50万元,那么乙企业在10月申报期应申报的城建税如何计算?

计算方法:

留抵退税额仅允许在按照增值税一般计税方法确定的城建税计税依据中扣除

本期城建税计税依据=(70-50)+30=50万元

应纳城建税=50*5%=2.5万元

案例3

假设某市某县丙企业为增值税一般纳税人(城建税税率5%),2021年9月应纳增值税60万元,其中按照一般计税方法40万元,按照简易计税方法20万元,9月收到增值税留抵退税50万元,那么丙企业在10月申报期应申报的城建税如何计算?

计算方法:

留抵退税额仅允许在按照增值税一般计税方法确定的城建税计税依据中扣除,当期未扣除完的余额,可在以后纳税申报期继续扣除

本期城建税计税依据=(40-40)+20=20万元

应纳城建税=20*5%=1万元

尚余10万元留抵退税可结转至以后申报期在城建税计税依据中扣除。